近日,海关总署发布数据,2024年1-5月,我国化妆品累计进口总量为130925.3吨,同比下滑13.8%;化妆品进口金额为504.6亿元,同比下滑10.5%。相较于去年同期,今年美容化妆品及洗护用品进口情况总体呈下降趋势。

化妆品进口量走低,化妆品类商品消费零售额却缓步上升。这主要因为国货品牌进一步占据市场,注重创新,在研发上持续增加投入,赢得了更多消费者的青睐。

但是,越来越多国货新品牌崛起,带给消费者更多元选择的同时,也导致行业一遍遍“淘沙”,品牌需要在产品设计和服务上作出相应的调整,以应对行业内卷。

美妆网结合新生代市场检测机构发布的《2024美妆人群需求及消费趋势》报告,针对Z世代、α世代、银发等不同群体,从防晒、面膜等基础护肤需求,到抗衰老、防皱等进阶护肤需求,再到彩妆的精细化、个性化趋势,分析美妆品牌如何在挑战与机遇并存的环境中寻找新的增量。

01

消费力细分化

应对美妆潜力人群

当下,全球人口结构正在悄然改变,不同世代的人由于成长环境的差异会呈现出不同的价值观和消费观。就美妆活跃消费群体来讲,可以分为三类,分别为Z世代(1995-2005年出生的年轻人)、α世代监护人(2010年及以后出生的α世代孩童监护人)、银发初老人群(平均年龄54.6岁)。

报告显示,20-44岁女性群体,是美妆消费领域中的主导力量,她们在美妆消费总体中占据了六成以上的比例。

对Z世代而言,在社交活动和意见交流上更为活跃,以2021-2023年其购物观趋势来看,在购物前征求别人意见的比值上涨4.6%,Z世代常常被小红书、抖音、微博等社交和导购平台上内容种草。因此美妆品牌的内容应更倾向于这些“乐于征求同好者意见”的群体。

对步入中年的α世代监护人而言,家庭压力导致经济压力,将限制其高消费。因此高性价比的美妆产品,或者多件组合优惠活动的产品更受她们欢迎。此外,她们对产品安全性关注提升,在成分宣称细节上的关注和相互对比或更为频繁。因此,品牌需要有针对性地对她们重点推广产品成分优势。

对于银发初老群体而言,无过度包装的产品更受欢迎,2023年选择无过度包装的人群已达57.2%,同时她们在网购后的退货行为有上升趋势。对于品牌而言,可以在包装设计上采用简洁、环保的材料,同时突出产品的核心特点,并提供清晰、便捷的退货政策,来获取银发初老消费者的信任,进而再长期提升她们对品牌的黏性。

02

护肤需求专业化

向高增长品类发力

护肤品作为皮肤日常护理基本产品,潜在消费群体基数很大,市场广阔。报告显示,2021-2023 护肤细分品类使用变化趋势中,面膜、防晒、抗衰老品类增速较快,主要因为户外活动的增加,使得抗光老需求不断攀升;此外,保湿、爽肤水、美白产品在护肤品需求中的地位稳固。

对于防晒品类而言,防晒品牌2021-2023年两年增长TOP10榜单以国际品牌为主,曼秀雷敦和悦诗风吟在“使用过”与“最经常使用”的两份榜单中均有出现,且位于前三名,但衰减率也较高,分别为46.0%和32.7%。安热沙作为专业防晒品牌,仅8.2%的衰减率表明其产品性能和品牌信任度在消费者中具有较高地位。

防晒品类需在功效维度上建立壁垒,通过专业定位、品质及功效承诺获取忠诚用户群,有效稳固市场根基。探讨防晒产品的功效路线时,需要特别强调其综合优势,即不仅具备出色的防晒效果,还融入了肌肤养护功能,并能与妆容完美融合。这种多功能性恰好满足了现代消费者在通勤等日常场景下的实际需求,以此扩大品牌的应用场景与布局。

对于抗老品类而言,抗老品牌2021-2023年两年增长TOP10榜单较为稳定,欧莱雅、资生堂、海蓝之谜、安利雅姿、伊丽莎白雅顿、HR赫莲娜、娇韵诗同时出现在两个榜单上,品牌力较强。伊丽莎白雅顿仅有8.3%的衰减率,表明品牌对顾客重视度较高。

报告总结,在竞争激烈的市场环境中,抗老产品需把握坚实的学术研究和功效验证基础,以及独特的科技背景和明确功效证据的独家原料。通过深入的成分研究和创新,将这些原料打造成专属成分,形成独特的竞争优势,才能在市场中立于不败之地。在营销端,品牌可以强调抗老不仅是自我护理,也是对未来生活的积极态度,尝试与目标群体的价值观产生共鸣。

对于面膜品类而言,价格虽是关键驱动因素,但建立超越价格之外的品牌价值认同,对于长远发展至关重要。TOP1的美即面膜是欧莱雅集团旗下品牌,其借助促销、性价比高等原因迅速吸引了大量消费者尝试,但“最经常使用衰减率”也比较高,达46.7%。

此外,屈臣氏高达60.3%的衰减率、我的美丽日志的61.6%衰减率,在一定程度上揭示——即便是快速增长的品牌,在面膜这类价格敏感型市场中,也难以单纯依赖市场扩张策略来长久维持用户的忠诚度。消费者可能会因为更优惠的价格、促销活动或其他品牌推出新品而迅速转移立。

03

彩妆需求精细化

冲动型购买有增长趋势

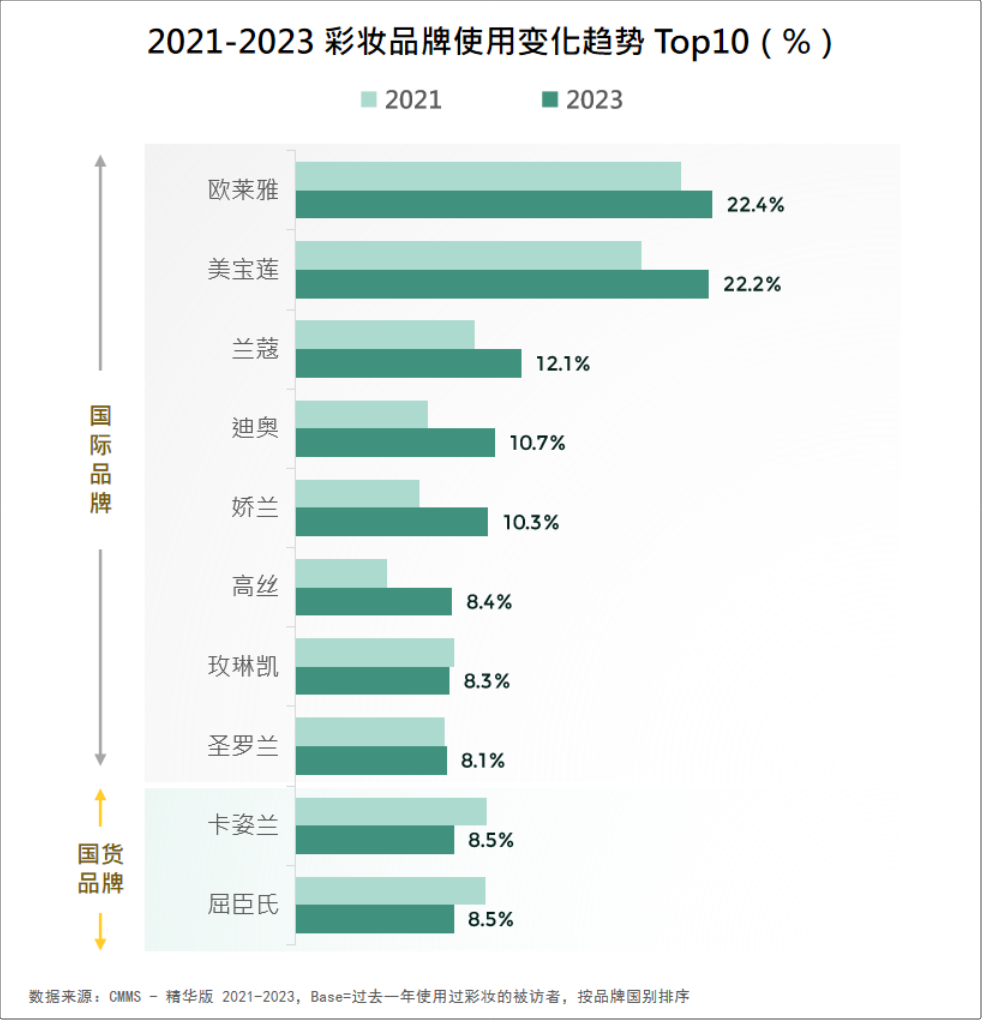

据Euromonitor数据显示,2023年中国彩妆行业复苏明显,市场规模超600亿元,2022-2025年复合增长率提升至7.7%。通过报告可发现,消费者对妆容的精细化需求日益增长,遮瑕、眉笔、高光品类尤其受欢迎,渗透率显著上升。 在使用场景中,彩妆消费者会因为同龄人的竞争而不自觉对外貌产生更高的期望和要求,冲动型购买有增长趋势。同时,消费者对专业形象塑造以及商务礼仪的需求不断增加。在营销活动中,品牌可以强调彩妆在提升职场竞争力、自信心方面的作用,吸引消费者因职场需求而产生的冲动购买。同时针对消费者的冲动购买心理,推出限时促销、限量发售等活动,刺激消费者在短时间内做出购买决策。彩妆产品消耗速度相比护肤更慢,但囤货行为相对更为普遍。消费者会追求一时风行的潮流,但相对护肤品类而言,持续使用的彩妆产品还是更看重声望、口碑的历史积累,因而更偏向于国际品牌。比如2021-2023年彩妆品牌使用变化趋势TOP10品牌中,国际品牌上榜8名,国货品牌仅上榜2名。

在使用场景中,彩妆消费者会因为同龄人的竞争而不自觉对外貌产生更高的期望和要求,冲动型购买有增长趋势。同时,消费者对专业形象塑造以及商务礼仪的需求不断增加。在营销活动中,品牌可以强调彩妆在提升职场竞争力、自信心方面的作用,吸引消费者因职场需求而产生的冲动购买。同时针对消费者的冲动购买心理,推出限时促销、限量发售等活动,刺激消费者在短时间内做出购买决策。彩妆产品消耗速度相比护肤更慢,但囤货行为相对更为普遍。消费者会追求一时风行的潮流,但相对护肤品类而言,持续使用的彩妆产品还是更看重声望、口碑的历史积累,因而更偏向于国际品牌。比如2021-2023年彩妆品牌使用变化趋势TOP10品牌中,国际品牌上榜8名,国货品牌仅上榜2名。

针对彩妆消耗慢但囤货行为普遍的特点,品牌可以推出季节性或节日限定套装,捆绑销售常用彩妆单品与新上市产品,提供长期保质期保证,减少消费者的囤货顾虑。同时,设置重复购买优惠计划,鼓励用户持续回购,稳定客户基础。

结语

了解行业前沿趋势,才能做充足准备,迎接挑战,美妆产品的“门面”——包装,亦是如此。iPDE国际未来包装展聚焦美妆包装及相关配套企业,汇聚了行业领袖、专家和创新者,将共同探索行业“未来包装”潮流趋势。7月3-5日,广州空港博览中心,不见不散!